В нашей стране каждый гражданин обязан уплачивать налоги, которые составляют значительную часть его дохода. Но что, если мы расскажем вам о способе, который поможет вам сократить свои налоговые обязательства, и в конечном итоге увеличить вашу финансовую независимость? Именно об этом мы сегодня поговорим.

Одним из таких способов является использование налогового вычета. Налоговый вычет — это возможность снизить свои налоговые обязательства за счет определенных расходов или вложений. Это законное право каждого налогоплательщика, которое позволяет сэкономить значительную сумму на уплате налогов.

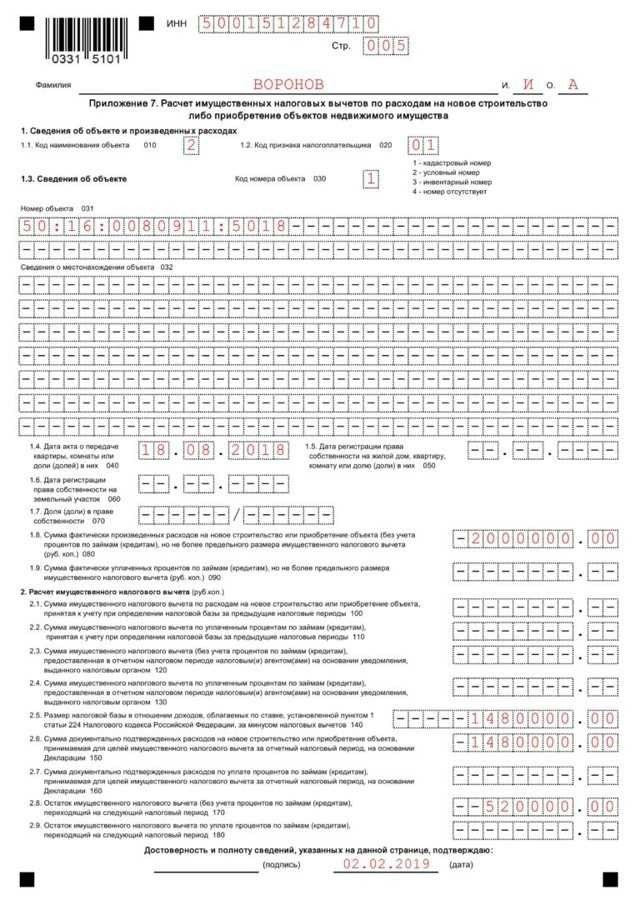

Один из видов налогового вычета — это вычет по 3НДФЛ, или трехпроцентный налоговый вычет. Данный вид вычета предоставляется гражданам за определенные расходы, связанные с приобретением и использованием недвижимости, образованием, медицинскими или иными услугами. Вы можете воспользоваться этим вычетом, если указанные расходы попадают под определенные критерии и предоставлены в установленном порядке.

Какие документы подтверждают доходы за пределами РФ?

В данном разделе мы рассмотрим, какие документы могут подтверждать доходы, полученные гражданами за пределами Российской Федерации. Это важная информация для тех, кто занимается бизнесом, работает за границей или получает доходы от иных источников в других странах.

Если вы получаете доходы за пределами РФ, вы должны привести документы, подтверждающие их налогооблагаемость. Одним из основных документов, который может быть использован в качестве подтверждения, является справка или выписка из банковского учреждения, в котором вы содержите счет. Она должна содержать информацию о полученных средствах, дату получения дохода, а также сведения о налоговых удержаниях, если таковые были.

Кроме того, в качестве подтверждения доходов за пределами РФ может служить договор или контракт, заключенный между вами и источником дохода. В этом случае документ должен содержать информацию о предмете договора, стоимости услуг или товаров, а также указывать валюту, в которой была произведена оплата.

Для подтверждения доходов, полученных от работы за границей, можно предоставить также копии трудовых договоров, контрактов или иных документов, подтверждающих официальное трудоустройство или сотрудничество. Эти документы должны содержать информацию о должности, окладе, графике работы и сроке прохождения работы за границей.

Важно отметить, что в каждом конкретном случае требования к документам могут отличаться. Поэтому, перед подачей налоговой декларации, рекомендуется проконсультироваться со специалистами, которые помогут определить, какие именно документы необходимо предоставить в вашей ситуации.

Какие документы следует приложить к декларации 3-НДФЛ?

При подаче декларации 3-НДФЛ, необходимо приложить определенные документы, которые подтверждают информацию о доходах за пределами РФ и обеспечивают возможность получения налогового вычета. Важно заранее ознакомиться с перечнем необходимых документов, чтобы правильно подготовить все необходимые материалы.

1. Подтверждение дохода:

В первую очередь требуется предоставить документы, подтверждающие получение доходов за пределами РФ. Это могут быть справки о заработной плате, выписки из банковских счетов, договоры аренды или другие документы, из которых можно однозначно определить размер и происхождение доходов. Эти документы должны быть правильно оформлены и содержать всю необходимую информацию, такую как сумма дохода, период, за который он получен, а также название и адрес предприятия или организации.

2. Документы о налоговых вычетах:

Кроме подтверждения доходов, следует также приложить к декларации документы, связанные с налоговыми вычетами. Это может быть копия договора о намерении уступить право требования налогового вычета, а также копия документов, подтверждающих осуществление пожертвований или пожертвования на благотворительные организации.

Важно отметить, что документы, предоставленные в декларации, должны быть оригинальными или нотариально заверенными копиями. Кроме того, они должны быть предоставлены на русском языке или быть переведенными на русский язык нотариусом или специализированным переводчиком.

При подготовке документов к декларации 3-НДФЛ необходимо проявить внимательность и тщательность, чтобы избежать возможных ошибок. Это поможет ускорить процесс рассмотрения и получить желаемый налоговый вычет. В случае необходимости, рекомендуется проконсультироваться с налоговым или юридическим специалистом, чтобы точно определить, какие документы конкретно требуется приложить в каждом отдельном случае.

Какие документы должны быть приложены к декларации 3-НДФЛ?

При заполнении и подаче декларации 3-НДФЛ различные документы должны быть приложены в качестве подтверждения информации о доходах полученных вне Российской Федерации. Эти документы не только помогут убедить налоговые органы в достоверности предоставленной информации, но и обеспечат защиту прав налогоплательщика.

Во-первых, важно приложить копии всех соответствующих приказов или договоров о заработной плате, получаемой за работу за пределами России. Такие документы могут включать трудовые контракты, дополнительные соглашения, а также документацию, связанную с уплатой налогов и социальных отчислений в других странах.

Во-вторых, налоговая декларация 3-НДФЛ должна содержать копии документов, подтверждающих факт получения доходов за пределами РФ. Это могут быть выписки со счетов банков или финансовых учреждений, подтверждающие поступление денежных средств из-за границы. Также можно приложить копии договоров о продаже или аренде недвижимости, акций или других активов за пределами страны.

В третьих, важно предоставить документы, подтверждающие уплату налогов за полученные доходы в других странах. Для этого можно приложить налоговые декларации, квитанции об уплате налогов или другие документы, выданные налоговыми органами других государств.

Важно помнить, что каждая страна имеет свои требования и правила в отношении налогообложения и подтверждения доходов. Поэтому перед заполнением декларации 3-НДФЛ необходимо ознакомиться с требованиями налоговых органов РФ и страны, где был получен доход. Также рекомендуется обратиться к юристу или специалисту по налоговому праву для получения консультации и помощи в правильном заполнении и подаче документов.

Какие листы в налоговой декларации должны быть заполнены?

Один из основных листов, который должен быть заполнен, это «Лист 1. Сведения о налогоплательщике». На этом листе необходимо указать информацию о физическом лице, подающем декларацию, такую как ФИО, адрес места жительства, серия и номер паспорта. Также на этом листе можно указать контактные данные, по которым налоговые органы смогут связаться с налогоплательщиком в случае необходимости.

Другим важным листом является «Лист 2. Сведения о доходах, не облагаемых налогом». На этом листе следует указать все доходы, полученные в течение отчетного периода, которые не подлежат налогообложению. Это могут быть доходы от продажи недвижимости, наследства, страховые выплаты и т.д. Важно указать все такие доходы, чтобы избежать возможных налоговых проблем в будущем.

Дополнительно, обратите внимание на «Лист 3. Сведения о доходах, облагаемых налогом». На этом листе необходимо указать все доходы, заработанные физическим лицом, которые облагаются налогом. Это может быть заработная плата, проценты по вкладам, доходы от предпринимательской деятельности и т.д. Важно указать все доходы, чтобы быть соблюденными налоговыми обязательствами и избежать возможных штрафов и санкций со стороны налоговых органов.

Также стоит обратить внимание на «Лист 4. Сведения о налоговых вычетах». На этом листе следует указать все возможные налоговые вычеты, на которые имеет право налогоплательщик. Это могут быть вычеты на детей, обучение, лечение, пожертвования и т.д. Заполнение этого листа позволяет снизить налогооблагаемую базу и, как следствие, уменьшить сумму налога.

| Номер листа | Название листа |

|---|---|

| Лист 1 | Сведения о налогоплательщике |

| Лист 2 | Сведения о доходах, не облагаемых налогом |

| Лист 3 | Сведения о доходах, облагаемых налогом |

| Лист 4 | Сведения о налоговых вычетах |

Таким образом, правильное заполнение всех листов налоговой декларации является важным шагом в процессе учета и декларирования доходов физического лица. Каждый лист имеет свою специфику и уникальные требования к заполнению, поэтому важно быть внимательным и аккуратным при заполнении всех необходимых сведений.