В современном мире налоговая система является неотъемлемой частью функционирования государства. В России одним из наиболее распространенных налогов для физических лиц является налог на доходы, который часто называют НДФЛ. Безусловно, знание особенностей этого налога является необходимым для каждого гражданина, который зарабатывает своим трудом. В данной статье мы рассмотрим ключевые аспекты НДФЛ и проложим путь к пониманию этого важного налогового понятия.

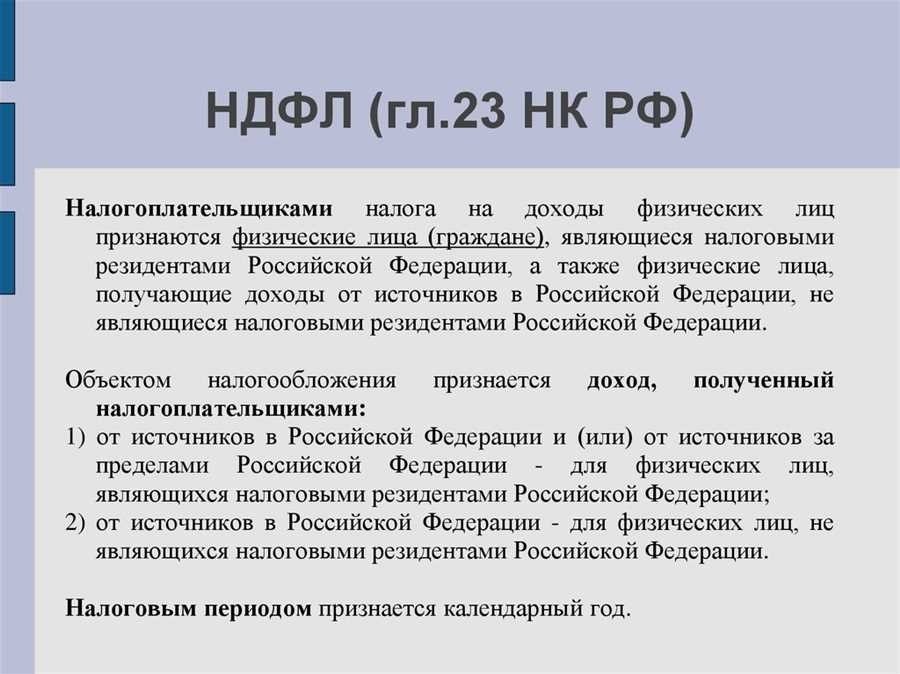

НДФЛ, или налог на доходы физических лиц, является налоговым платежом, который взимается с физических лиц с их доходов. Безусловно, такой налог является важным инструментом пополнения государственного бюджета и обеспечения социально-экономического развития страны. Однако, для большинства граждан понимание принципов и особенностей НДФЛ может быть довольно сложной задачей.

Ключевыми характеристиками НДФЛ являются:

- Регулярность уплаты. Налог на доходы физических лиц взимается ежегодно, в соответствии с налоговым периодом.

- Многообразие источников доходов. В отличие от других налогов, НДФЛ учитывает разнообразность доходов граждан, включая зарплату, проценты по вкладам, доходы от сдачи в аренду недвижимости и другие.

- Ставки и льготы. Налоговая ставка НДФЛ может различаться в зависимости от величины дохода. Кроме того, законодательство предусматривает определенные льготы и освобождения от уплаты НДФЛ для определенных категорий граждан.

В следующих разделах мы подробнее рассмотрим указанные характеристики НДФЛ и выясним, как они влияют на наши финансовые обязательства перед государством. Также мы рассмотрим процедуры и правила уплаты НДФЛ, чтобы каждый гражданин мог точно знать свои права и обязанности в этой области.

Налоговые вычеты по НДФЛ

В данном разделе мы рассмотрим вопрос о налоговых вычетах, которые предусмотрены по налогу на доходы физических лиц. Налоговые вычеты представляют собой возможность уменьшить сумму подлежащего уплате налога путем учёта определенных расходов или иных обстоятельств, которые предусмотрены законодательством.

Налоговые вычеты – это механизм, который позволяет гражданам получать некоторую компенсацию за определенные расходы или иные события, которые имеют отношение к налогооблагаемым доходам. Такой механизм существует с целью снизить налоговую нагрузку на налогоплательщиков и стимулировать определенные виды деятельности или поведение граждан.

Налоговые вычеты могут быть предусмотрены как на федеральном, так и на региональном уровнях. Они могут касаться различных сфер жизни, таких как образование, здравоохранение, жилье, благотворительность и другие. Каждый вид налогового вычета имеет свои особенности и требования, которые необходимо соблюдать для его получения.

Система налоговых вычетов по НДФЛ является предметом постоянной дискуссии и депутатских инициатив. Возникают вопросы о расширении перечня вычетов, упрощении процедуры их получения, а также о введении новых видов вычетов, которые бы стимулировали развитие определенных сфер деятельности и социальных процессов.

Важно отметить, что налоговые вычеты необходимо рассматривать в контексте всей системы налогообложения и структуры государственных доходов. Они должны быть сбалансированы и предусмотрены с учетом финансовых возможностей государства, а также справедливости и социальной справедливости в обществе.

Депутатские инициативы об уплате налога на доходы физических лиц с авансовых платежей

В данном разделе мы рассмотрим инициативы, выдвигаемые депутатами, относительно уплаты налога на доходы физических лиц с авансовых платежей. Данная проблема вызывает о leipzig лишнюю нагрузку на предпринимателей и граждан, а также вызывает определенные неудобства в расчетах с бюджетом.

Влияние депутатских инициатив на уплату НДФЛ с авансовых платежей

На сегодняшний день существует значительная неопределенность относительно уплаты налога на доходы физических лиц с авансовых платежей. В связи с этим, некоторые депутаты выдвигают инициативы, направленные на упрощение процедуры уплаты данного налога и снижение его ставок. В случае принятия таких инициатив, предпринимателям и гражданам будет легче справляться с финансовыми обязательствами перед государством.

Ожидаемые изменения в уплате НДФЛ с авансовых платежей

Предполагается, что в ближайшие годы будут внесены изменения в законодательство, касающееся уплаты налога на доходы физических лиц с авансовых платежей. Одними из возможных изменений являются установление новых ставок налога, а также упрощение процедуры расчета и уплаты данного налога. Депутаты стремятся учесть интересы граждан и предпринимателей, а также создать более комфортные условия для развития бизнеса и экономического роста страны.

НДФЛ с аванса

В данном разделе рассматривается вопрос об уплате налога на доходы физических лиц (НДФЛ) с авансовых выплат. Авансовые выплаты представляют собой определенную сумму, которая выплачивается работнику до окончания налогового периода. Аванс вносится работодателем для обеспечения финансовой поддержки работника в течение определенного периода времени.

В соответствии с действующим законодательством, авансовые выплаты, как и другие виды доходов, могут быть подвержены обложению НДФЛ. Законодательство определяет размер налоговой ставки, который зависит от категории дохода и статуса налогоплательщика.

При рассмотрении вопроса об уплате НДФЛ с авансовых выплат важно учесть различные особенности и исключения, установленные законом. Например, существуют определенные категории доходов, которые могут быть освобождены от обложения НДФЛ. Также важно учитывать возможные изменения в законодательстве, которые могут повлиять на размер и условия уплаты налога.

Исключения из обложения НДФЛ с аванса

Согласно действующему законодательству, существуют определенные категории доходов, которые освобождаются от обложения НДФЛ. К таким категориям могут относиться:

- Социальные пособия и выплаты, предоставляемые в соответствии с законодательством;

- Страховые выплаты по ОСАГО и другим видам страхования;

- Студенческие стипендии и гранты;

- Выплаты в связи с реализацией права на льготное поступление в образовательные учреждения и другие льготы;

- Другие категории доходов, которые освобождаются от налогообложения в соответствии с законодательством.

Таким образом, при расчете суммы НДФЛ с авансовых выплат необходимо учитывать указанные исключения и освобождения, чтобы избежать переплаты налога или нарушения законодательства.

Надо ли платить НДФЛ с банковских вкладов

Налог на доходы физических лиц — это налог, который обязаны платить граждане России с полученного ими дохода. Выплата процентов по банковским вкладам также рассматривается как доход и может подлежать обложению НДФЛ. Этот налог является обязательным и регулируется законодательством Российской Федерации.

Однако, в некоторых случаях, налог на доходы с банковских вкладов может быть освобожден или уменьшен на основании налоговых вычетов или особенностей законодательства. К примеру, граждане, достигшие пенсионного возраста, могут иметь право на налоговые льготы, снижающие ставку НДФЛ. Также существуют налоговые вычеты на определенные категории граждан, такие как ветераны войны, инвалиды и другие.

Надо отметить, что при открытии банковского вклада, граждане обязаны предоставить свои персональные данные банку, а также согласиться на вычет НДФЛ с получаемых процентов. Банк в свою очередь обязан удержать соответствующую сумму НДФЛ и перечислить ее в бюджет.

Основные положения взимания НДФЛ с банковских вкладов:

Возникает логичный вопрос: кто обязан платить НДФЛ с доходов по банковским вкладам? Согласно законодательству Российской Федерации, налоговые обязательства возлагаются на физических лиц, являющихся резидентами РФ и получающих доход от банковских вкладов.

Как и в случае с другими видами доходов, расчет и уплата НДФЛ с банковских вкладов осуществляется самим банком, который является налоговым агентом. Банк обязан удерживать налог на проценты, начисленные по счету клиента, и перечислять его в бюджет на соответствующий счет.

Тарифная ставка НДФЛ на доходы с банковских вкладов в Российской Федерации составляет 13%. При начислении процентов на банковский вклад, банк удерживает налог в размере 13% от суммы начисленных процентов и перечисляет его в бюджет.

| Вид дохода | Ставка НДФЛ |

|---|---|

| Доходы по банковским вкладам | 13% |

Таким образом, граждане Российской Федерации с банковскими вкладами обязаны платить НДФЛ на полученные ими проценты по вкладам. Банк, являясь налоговым агентом, удерживает этот налог и перечисляет его в соответствующий бюджет. Однако существуют случаи, когда граждане могут иметь право на налоговые льготы или вычеты, позволяющие снизить ставку НДФЛ.

Кто должен платить НДФЛ

При определении лиц, обязанных к уплате НДФЛ, важно учесть не только вид получаемого дохода, но и его источник. В зависимости от источника дохода, налоговая ставка может быть разной, а также могут применяться различные налоговые вычеты. В основном, обязанность платить НДФЛ возлагается на работников, получающих заработную плату, а также на предпринимателей, которые получают доходы от своей предпринимательской деятельности. Кроме того, должны уплачивать НДФЛ также лица, получающие доходы от имущества или в виде процентов по долговым обязательствам.

Определение плательщиков НДФЛ направлено на обеспечение справедливости и прозрачности налоговой системы страны. Данная налоговая система предусматривает, что все лица, получающие доходы, подлежат обязанности уплаты налога, в соответствии с установленными законодательством РФ нормами. Таким образом, каждый гражданин и физическое лицо, получающее доходы, является ответственным за своевременное уплату НДФЛ в установленные сроки и в полной сумме, учитывая применимые налоговые вычеты и налоговые ставки.

В целях соблюдения налогового законодательства и предотвращения налоговых преступлений, налоговые органы осуществляют контроль за исполнением обязанностей плательщиков НДФЛ, проводя налоговые проверки и аудиты. При выявлении нарушений, связанных с неуплатой или неправильным расчетом НДФЛ, могут быть применены штрафы и другие санкции в соответствии с действующим законодательством.

Как рассчитывается НДФЛ

В данном разделе рассмотрим методы и принципы расчета налога на доходы физических лиц (НДФЛ). Разберем основные категории, которые облагаются данным налогом, и способы определения суммы, подлежащей уплате государству.

НДФЛ — это налог на доходы физических лиц, который взимается с доходов граждан, полученных за определенный период. Размер данного налога зависит от ставки, предусмотренной законодательством, и базы налогообложения. Для определения суммы НДФЛ необходимо учитывать различные факторы, включая тип дохода, налоговые вычеты и другие нюансы.

Категории налогооблагаемых доходов включают в себя заработную плату, гонорары, авторские вознаграждения, доходы от собственности, капиталовложений и другие виды доходов. Каждая категория имеет свои особенности расчета НДФЛ, определенные правила и нормы.

Определение суммы НДФЛ происходит в соответствии с установленными методами расчета. Общая формула для определения суммы налога выглядит следующим образом: сумма дохода, полученного физическим лицом, умножается на ставку налога, после чего производится вычет налоговых льгот идругих допустимых сокращений. В результате получается конечная сумма, подлежащая уплате в бюджет.

Расчет НДФЛ является сложным и требует точного знания всех нюансов налогового законодательства. Поэтому для определения суммы НДФЛ рекомендуется обратиться к специалистам в области налогового консалтинга или использовать специальные онлайн-калькуляторы, которые позволяют автоматизировать процесс расчета налога.

Что облагается НДФЛ

В данном разделе рассматривается перечень доходов, которые подлежат обложению налогом на доходы физических лиц. Законодательство Российской Федерации содержит определения и критерии, по которым определяется, какие именно виды доходов должны облагаться НДФЛ.

Доходы от трудовой деятельности

Одной из основных категорий доходов, облагаемых налогом на доходы физических лиц, являются доходы от трудовой деятельности. Это включает в себя зарплату, оклад, премии, вознаграждения, компенсации и иные виды доходов, полученных физическим лицом в связи с выполнением трудовых обязанностей.

Важно отметить, что к облагаемым НДФЛ доходам относятся не только суммы, полученные в денежной форме, но также и иные материальные выгоды, полученные в результате трудовой деятельности, например, натуральные выплаты или предоставленное служебное жилье.

Доходы от предпринимательской деятельности

Вторым важным видом доходов, подлежащих обложению НДФЛ, являются доходы от предпринимательской деятельности. В эту категорию входят доходы, полученные физическим лицом от реализации товаров, выполнения работ и оказания услуг, осуществляемых на основании индивидуальной предпринимательской деятельности или участия в деятельности юридического лица в качестве учредителя (участника).

НДФЛ облагаются все доходы, полученные от предпринимательской деятельности, включая прибыль, комиссионные, вознаграждения, а также дивиденды и проценты, полученные от инвестиций и банковских вкладов.

Важно отметить, что при осуществлении предпринимательской деятельности есть возможность применять определенные льготы и вычеты, которые позволяют снизить облагаемую сумму налога, согласно законодательству Российской Федерации.

Изменения в законы об НДФЛ в 2025 году

В ближайшем будущем, согласно планам правительства, плательщикам НДФЛ грозят значительные изменения в законодательстве. В 2025 году предполагается внести ряд изменений, касающихся обязательств, сроков, расчетов и штрафов по налогу на доходы физических лиц.

Одно из ключевых изменений состоит в расширении круга обязательств плательщиков НДФЛ. В соответствии с новыми нормами, в ближайшее время налоговые обязанности будут возложены на дополнительные категории населения, которые ранее были освобождены от этих обязательств.

Кроме того, стоит обратить внимание на изменение сроков перечисления НДФЛ. Согласно новым правилам, плательщики обязаны будут осуществлять перечисление налоговых сумм в государственный бюджет в более короткие сроки, что потребует дополнительных усилий со стороны налогоплательщиков.

Важным аспектом, затронутым изменениями, является рассмотрение вопроса о введении штрафов за нарушения по НДФЛ. В случае неправильного расчета и несвоевременного уплаты налога, плательщики столкнутся с серьезными финансовыми наказаниями, чем прежде, что требует более ответственного подхода к исполнению налоговых обязанностей.

Наконец, важно отметить наличие необлагаемых налогом доходов, которые сохранят свой статус в новых законодательных актах. Это стимулирует налогоплательщиков к активному использованию таких возможностей и позволяет снизить налоговую нагрузку в рамках действующего законодательства.

Обязательства плательщиков НДФЛ

В данном разделе рассматриваются основные обязательства, которые возлагаются на плательщиков НДФЛ в соответствии с действующим законодательством.

1. Соблюдение сроков перечисления налога

Одним из основных обязательств плательщиков НДФЛ является своевременное перечисление этого налога в бюджет. Сроки перечисления установлены законодательством и зависят от вида дохода и статуса плательщика. Ответственность за несвоевременное или неправильное перечисление налога может привести к наложению штрафов и возможностям возникновения юридических споров.

2. Представление налоговой отчетности

Плательщики НДФЛ обязаны представлять налоговую отчетность согласно установленным срокам и формам. В отчетности указываются все доходы, полученные плательщиком за отчетный период, а также сведения о налоговых вычетах и иных факторах, влияющих на расчет суммы налога. Неисполнение данного обязательства может привести к проверкам со стороны налоговых органов и последующим штрафам.

3. Соблюдение правил расчета и уплаты налога

При расчете и уплате НДФЛ плательщики обязаны придерживаться установленных законодательством правил и норм. Это включает в себя правильное определение базы налогообложения, применение соответствующей ставки налога, учёт налоговых вычетов и других факторов, которые могут влиять на сумму налога. Несоблюдение данных правил может привести к неправильному расчету суммы налога, а значит к несоответствию платежей и возможным штрафам.

В целом, обязательства плательщиков НДФЛ заключаются в своевременном перечислении налога, представлении налоговой отчетности и соблюдении правил расчета и уплаты налога. Соблюдение данных обязательств позволяет гарантировать исполнение налоговых обязанностей и избежать неприятных последствий в виде штрафов и юридических споров со стороны налоговых органов.

Сроки перечисления НДФЛ

В соответствии с законодательством Российской Федерации, сроки перечисления НДФЛ определяются в зависимости от вида дохода и статуса налогоплательщика. В основном, налог должен быть уплачен в течение 15-ти дней со дня получения дохода.

Для физических лиц перечисление НДФЛ производится путем заполнения соответствующей налоговой декларации и ее представления в налоговую инспекцию по месту жительства. В случае если доход получен от источников, находящихся за пределами Российской Федерации, перечисление налога должно осуществляться в соответствии с договорами об избежании двойного налогообложения.

При несоблюдении установленных сроков перечисления НДФЛ могут быть применены штрафные санкции. Размер штрафа зависит от продолжительности задержки и может составлять от 5 до 30 процентов от суммы неоплаченного налога. Кроме того, в случае систематического нарушения сроков уплаты налога могут быть применены более серьезные меры, вплоть до уголовной ответственности.

Для того чтобы избежать штрафных санкций, рекомендуется тщательно контролировать сроки перечисления НДФЛ и своевременно уплачивать налог. В случае возникновения вопросов или сложностей с определением сроков уплаты налога, рекомендуется обратиться за консультацией к налоговым специалистам или юристам, знакомым с данной сферой деятельности.

Штрафы за нарушения по НДФЛ

В данном разделе рассматриваются штрафы, которые могут быть применены в случае нарушения законодательства о налоге на доходы физических лиц (НДФЛ). За нарушение правил, предусмотренных для уплаты данного налога, установлены штрафы, которые несет на себе налогоплательщик.

Штрафы за нарушения по НДФЛ могут быть применены в случае неправильного расчета или неполного уплаты данного налога, а также при представлении неверных сведений в налоговой декларации. Такие нарушения могут быть как осознанными, так и непреднамеренными, но в любом случае налогоплательщик несет ответственность.

В соответствии с действующим законодательством, размер штрафов за нарушения по НДФЛ определяется в зависимости от характера и степени нарушения. В случае неправильного расчета или неполного уплаты налога, штраф может составить определенный процент от суммы недоимки. При представлении неверных сведений в налоговой декларации, размер штрафа может быть установлен как фиксированная сумма или рассчитываться по формуле, предусмотренной законодательством.

Налоговые органы имеют право применить штрафы в случае, если обнаружат нарушения по НДФЛ при проведении налоговой проверки или исходя из предоставляемой налоговой отчетности. Ответственность за нарушения по НДФЛ несет как физическое лицо, являющееся налогоплательщиком, так и его работодатель, если последний не учтен в доходах налогоплательщика или представил неверную информацию в отчетности.

Правильное и своевременное уплаты налога на доходы физических лиц является важным аспектом соблюдения законодательства и обязанностью налогоплательщика. Для избежания штрафных санкций, рекомендуется внимательно и точно выполнять обязанности по уплате НДФЛ в установленные сроки.

Не облагаемые налогом доходы

В данном разделе рассматривается категория доходов, которые не подлежат обложению налогом на доходы физических лиц (НДФЛ). Такие доходы включают в себя различные виды выплат и вознаграждений, которые не требуют уплаты налога.

Одним из примеров не облагаемых налогом доходов являются стипендии, получаемые студентами и аспирантами. Это финансовая помощь, предоставляемая им для обучения и научной деятельности, и не относится к доходам, облагаемым налогом.

Также, согласно законодательству, не облагаемыми налогом являются доходы от продажи личного имущества гражданами. Если гражданин реализует свою собственность, такую как автомобиль или квартиру, это не считается доходом, на который нужно уплачивать налог.

Другой категорией не облагаемых налогом доходов являются выплаты по социальному страхованию. Это включает в себя пособия по беременности и родам, по безработице, а также пособия по инвалидности и другие виды социальных выплат. Такие выплаты не рассматриваются как доход и не облагаются налогом.

Таким образом, существует ряд категорий доходов, которые не подлежат обложению налогом на доходы физических лиц. Это стипендии, доходы от продажи личного имущества и выплаты по социальному страхованию. Отсутствие налогообложения данных категорий доходов способствует содействию образованию, развитию личности и социальной защите граждан.