В вопросах налогообложения всегда важно быть в курсе последних изменений и требований, чтобы избежать штрафов и проблем с налоговой службой. Однако, не всегда у нас есть возможность разобраться во всех тонкостях налогового законодательства самостоятельно. В таких случаях, на помощь приходят разъяснения и консультации от налоговой службы.

Получение разъяснений от налоговой службы — важный шаг в обеспечении соблюдения налогового законодательства. Однако, важно помнить, что получение этих разъяснений не всегда просто и требует составления письма с просьбой. В данной статье рассмотрим, как правильно составить письмо в налоговую с просьбой о разъяснении, чтобы получить ответы на интересующие вас вопросы.

Чтобы ваше письмо в налоговую было максимально эффективным, следует уделить внимание не только содержанию, но и формату письма. Важно использовать правильный деловой стиль и язык, чтобы ваш запрос был понятен и вызвал реакцию со стороны налоговой службы. В данной статье мы подробно рассмотрим, какие элементы следует включить в письмо, чтобы увеличить вероятность получения полного и четкого разъяснения от налоговой службы.

В какой форме приходит требование

Раздел данной статьи посвящен рассмотрению формы, в которой может поступить требование со стороны налоговых органов. Важно помнить, что требование такого рода может быть представлено в нескольких вариантах, каждый из которых имеет свои особенности и требует соответствующей реакции.

Одной из форм, в которой может быть представлено требование, является письменное уведомление. В данном случае налоговый орган направляет письмо, содержащее необходимые требования и разъяснения относительно уплаты налогов или исполнения иных обязательств. В таком письменном уведомлении могут быть указаны детали требования, сроки его исполнения, а также указания по предоставлению дополнительных документов или информации.

Кроме того, требование может представляться в виде официального приказа. В таком случае налоговый орган выдает официальный документ, содержащий указания и обязанности для налогоплательщика. Официальный приказ может быть связан с уплатой налогов, предоставлением отчетности или исполнением иных обязательств. Важно учитывать, что такое требование имеет высокую юридическую силу и требует соответствующего ответного действия.

Требование со стороны налоговой может также представляться в виде электронного уведомления. В данном случае, налоговый орган отправляет уведомление на электронную почту налогоплательщика или через электронную систему. Электронное уведомление содержит все необходимые требования и указания, а также может прилагать необходимые документы или ссылки на официальные источники для получения дополнительной информации. Важно отметить, что такое уведомление имеет такую же юридическую силу, как и письменное или официальное требование.

Следует отметить, что форма, в которой представлено требование от налоговой организации, может варьироваться в зависимости от конкретной ситуации и требований законодательства. Поэтому важно внимательно изучать предоставленное требование и принимать все необходимые меры в соответствии с представленной формой. При возникновении вопросов или сомнений, рекомендуется обратиться к юристу или специалисту в области налогового права для получения профессиональной консультации и поддержки.

Пояснительная записка в налоговую: когда ее нужно представить

Когда возникает необходимость представления пояснительной записки в налоговую? Во-первых, это может быть связано с получением требования от налоговой о предоставлении дополнительной информации или документов. В таком случае пояснительная записка служит инструментом, позволяющим налогоплательщику разъяснить и обосновать свою позицию, дать необходимые пояснения о выполняемых операциях, применяемых методах и других существенных моментах.

Другой важный момент, при котором требуется представление пояснительной записки, — это ситуации, когда налогоплательщик осознает наличие ошибки или неполноты в ранее представленной отчетности. В этом случае пояснительная записка становится механизмом для исправления и дополнения сведений в отчетности, что позволяет избежать возможных штрафных санкций за нарушение налогового законодательства.

Очень важно понимать, что игнорирование требования налоговой службы может повлечь за собой негативные последствия, включая возможность наложения штрафов или даже привлечения к уголовной ответственности. Поэтому всегда стоит принимать требования налоговых органов всерьез и своевременно предоставлять запрашиваемую информацию или представлять пояснительную записку в случае необходимости.

Возможен ли штраф при игнорировании требования

Игнорирование требования налоговой службы может привести к негативным последствиям для налогоплательщика. В соответствии с действующими нормами, налоговая организация имеет право применить меры воздействия в виде наложения штрафов в случае игнорирования или несвоевременного выполнения требований, предъявленных к налогоплательщику.

Основной целью данного мероприятия является обеспечение исполнения налогового законодательства и поддержание полноты и достоверности информации, представляемой налоговыми плательщиками. Игнорирование требований может свидетельствовать о незаинтересованности налогоплательщика в сотрудничестве с налоговой службой и создавать пробелы в налоговой отчетности.

Штрафы за игнорирование требований налоговой

| Сумма штрафа | Описание |

|---|---|

| До 10 000 рублей | Штраф может быть назначен при единичных случаях несвоевременного или неполного представления документов, запрашиваемых налоговой |

| От 10 000 рублей до 20 000 рублей | Штраф может быть применен, если налоговый плательщик систематически не представляет налоговую отчетность или документы по запросу налоговой службы |

| От 20 000 рублей до 50 000 рублей | Штраф может быть назначен при нарушении требований по предоставлению информации о сделках с контрагентами или при нарушении порядка заполнения налоговых деклараций |

| Свыше 50 000 рублей | Штраф в этой категории может быть назначен при особо крупных нарушениях, например, при представлении заведомо ложных документов или при систематическом уклонении от налогообложения |

Кроме того, помимо штрафов, налоговая организация также может принять иные меры воздействия в форме налоговых проверок, административных взысканий и привлечения к уголовной ответственности в случае серьезных нарушений.

Как избежать применения штрафов

Для избежания применения штрафов налогоплательщику следует всегда следовать требованиям, предъявляемым налоговой службой. Это включает в себя своевременное и полное предоставление всех запрашиваемых документов, исправное заполнение налоговых деклараций, а также соблюдение всех законодательных норм и правил, регулирующих налогообложение.

В случае возникновения проблем или непонимания по требованиям налоговой службы, рекомендуется обратиться за консультацией к специалистам или юристу, специализирующемуся на налоговом праве. Это поможет избежать негативных последствий и подготовить соответствующую документацию, необходимую для обоснованного ответа на требование налоговой.

Наиболее частые вопросы от налоговых органов

В данном разделе представлены наиболее часто встречающиеся вопросы, которые возникают у налогоплательщиков в связи с требованиями налоговых органов. Ответы на эти вопросы помогут вам лучше понять процесс обращения в налоговую и оформления пояснительных записок.

1. Какие сведения необходимо указывать в пояснении по убыткам?

В пояснении по убыткам необходимо указать информацию о предприятии или организации, о которой идет речь. Важно указать й для какого налогового периода подается пояснение, а также причину и размер убытков. Также стоит представить финансовую информацию, подтверждающую размер убытков, такую как отчет о прибылях и убытках, балансовая отчетность и другие документы, подтверждающие факт возникновения убытков.

2. Что делать, если требование налоговой органа кажется несправедливым?

В случае, если требование налоговой органа кажется несправедливым, рекомендуется обратиться с официальным запросом на пересмотр данного требования. В запросе следует подробно изложить все обстоятельства, почему требование считается несправедливым, представить соответствующие документы и доказательства. Ответы на такие запросы обычно рассматриваются органами ФНС в порядке контрольной аудиторской проверки.

- 3. Какие действия необходимо предпринять при получении требования от налоговой организации?

- 4. В какой форме и в какие сроки должно быть представлено требование налоговым органом?

- 5. Возможно ли получение штрафа при игнорировании требования?

- 7. Какие образцы и бланки можно скачать для заполнения пояснительных записок?

- 8. Какие важные моменты стоит знать о требовании налоговой организации?

- 9. В каком порядке следует действовать при получении требования от налоговой?

- 10. Как правильно оформить обращение в ФНС?

- 11. Как и куда отправить запрос на пересмотр требования?

- 12. Как составить пояснительную записку по НДС?

- 13. Как поступить, если требование налоговой организации считается несправедливым?

- 14. В каких случаях необходимо обращаться в ФНС с письменным обращением?

Пояснение в ФНС по убыткам: примеры и рекомендации

Когда предприятие сталкивается с убыточной деятельностью, возникают вопросы о том, как правильно оформить и представить информацию в Федеральную налоговую службу (ФНС). В данном разделе мы подробно рассмотрим, как можно составить пояснение в ФНС по убыткам, приведем полезные примеры и дадим советы по оформлению.

1. Определение убытка. Перед тем, как начать оформление пояснительной записки в ФНС, необходимо определить и подробно описать убыточные факторы. Убыток может возникнуть из-за сокращения продаж, увеличения затрат, неплатежей клиентов и других факторов. Важно предоставить четкую картину и обоснование причин, которые привели к возникновению убытка.

2. Анализ финансовых показателей. В пояснительной записке необходимо провести анализ финансовых показателей, позволяющий более детально объяснить причины убыточности предприятия. Это может включать расчет рентабельности, оценку доли убытка от общей прибыли, сравнение с предыдущими периодами и другие аспекты, которые помогут убедить ФНС в обоснованности пояснения.

3. Примеры документов и отчетов. Рекомендуется предоставить в пояснительной записке примеры документов и отчетов, подтверждающих реальность и объем убытков. Это может быть отчет о финансовых результатах, бухгалтерские документы, акты о проведении инвентаризации и прочие документы, которые подтверждают фактическую убыточность предприятия.

4. Сумма убытка и его распределение. Важно четко указать сумму убытка и его распределение на различные статьи расходов или операции. Данные сведения помогут ФНС оценить масштаб убытка и определить, каким образом он может повлиять на налоговые обязательства предприятия.

5. Предложения по улучшению ситуации. В заключительной части пояснительной записки рекомендуется представить предложения по улучшению ситуации и снижению убытков в будущем. Это может быть оптимизация производственных процессов, сокращение издержек, улучшение маркетинговых стратегий и другие меры, которые помогут повысить эффективность и доходность предприятия.

Используя приведенные рекомендации, примеры и советы, вы сможете составить качественное и обоснованное пояснение в ФНС по убыткам. Однако, рекомендуется также обратиться к специалистам, имеющим опыт работы с налоговыми органами, чтобы получить дополнительные рекомендации и уверенность в правильности составления документа.

Вам в помощь образцы, бланки для скачивания

В данном разделе представлены полезные материалы, которые могут быть вам полезны при работе с налоговыми органами. Здесь вы найдете образцы и бланки, которые помогут вам оформить требуемые документы и запросы.

Мы понимаем, что процесс взаимодействия с налоговой организацией может быть сложным и запутанным. Чтобы облегчить вам работу, мы подготовили образцы, которые вы можете использовать в своей практике. Образцы представлены в различных форматах, чтобы каждый мог выбрать удобный для себя способ работы.

Бланки, представленные на нашем сайте, разработаны с учетом требований налоговых органов. Они соответствуют всем необходимым нормативным требованиям, что гарантирует вам исправное заполнение и предоставление документов.

Наша коллекция образцов и бланков регулярно обновляется и пополняется новыми материалами. Вы всегда можете найти актуальные формы и образцы на нашем сайте, бесплатно скачать и использовать их в своей работе. Мы стараемся предоставить вам все необходимые инструменты, чтобы вы могли эффективно взаимодействовать с налоговыми органами и справиться с любыми задачами.

Что нужно знать о требовании

В данном разделе мы рассмотрим, какой порядок действий следует соблюдать при получении требования от налоговых органов, а также расскажем о ключевых моментах, которые необходимо учесть при взаимодействии с ними.

Оформление полученного требования

При получении требования от налоговых органов, внимательно изучите его содержание. Удостоверьтесь, что в требовании указаны все необходимые данные и сроки исполнения. Также обратите внимание на форму предъявления требования – в письменном виде или в электронной форме.

Если требование не соответствует вашим действительным обязанностям или содержит некорректные данные, важно незамедлительно обратиться к специалисту по налогообложению для выяснения ситуации и разработки плана действий.

Соблюдение сроков исполнения

После полного понимания содержания требования и уяснения своих обязанностей, следует аккуратно запланировать временные рамки исполнения. Обязательно отслеживайте сроки, указанные в требовании, и предоставьте необходимые данные или документы в установленный срок.

Опоздание или непредоставление требуемых документов может повлечь за собой недопустимые финансовые и юридические последствия. Поэтому крайне важно учесть этот момент и обеспечить своевременное и полное исполнение требования.

Ведение документации

При получении требования от налоговых органов необходимо вести детальную документацию обо всех этапах взаимодействия. Фиксируйте даты получения и отправки требования, делайте копии документов, связанных с требованием, и любые другие записи, которые могут быть полезными в дальнейшем.

Это позволит вам иметь точный контроль над процессом выполнения требования и доказать свою позицию в случае необходимости. Также храните всю переписку и другие важные документы в безопасном и доступном месте.

| Важно помнить |

|---|

| В случае возникновения непонимания или несогласия с требованием от налоговых органов, обратитесь к специалисту по налогообложению для получения консультации и разработки стратегии ответа. |

Порядок действий при получении требования

Когда вы получаете требование от налоговых органов, вам необходимо принять ряд действий, чтобы правильно и своевременно реагировать на это обращение. Важно помнить, что игнорирование требования может привести к возможным штрафам и негативным последствиям, поэтому необходимо действовать оперативно и ответственно.

Первым шагом, который следует предпринять при получении требования, является внимательное его изучение. Внимательное ознакомление с содержанием позволит вам понять, о какой конкретной ситуации идет речь и какие дальнейшие действия требуются.

После того, как вы уяснили суть требования, необходимо составить обращение в ФНС. В этом обращении вы можете проконсультироваться по различным вопросам, попросить разъяснения или дополнительную информацию, а также обратиться за помощью в случае, если считаете требование несправедливым.

Для оформления обращения в ФНС вы должны заполнить соответствующую форму, которую можно скачать на официальном сайте налоговой службы. Заполните форму аккуратно, указывая все необходимые данные и подробно описывая вашу ситуацию.

После заполнения обращения, необходимо выбрать способ отправки. В зависимости от предпочтений и возможностей, вы можете отправить обращение по почте, через электронную почту или через личный кабинет на сайте ФНС.

При отправке запроса важно следовать всем требованиям, предъявляемым к формату и оформлению обращения. Проверьте правильность заполнения всех полей и убедитесь, что приложили все необходимые документы и материалы, которые подтверждают вашу ситуацию.

После отправки обращения, рекомендуется сохранить подтверждение о его получении. Это поможет вам контролировать процесс обработки вашего запроса и иметь доказательства его отправки в случае возникновения спорных ситуаций.

Важно помнить, что обращение в ФНС должно быть сформулировано грамотно и вежливо. Используйте деловой стиль и избегайте эмоциональных выражений или негативных тонов. Будьте конкретны и лаконичны, передавая все необходимые детали и объяснения.

Следуя этому порядку действий, вы сможете эффективно и профессионально отвечать на требования налоговых органов и защищать свои интересы.

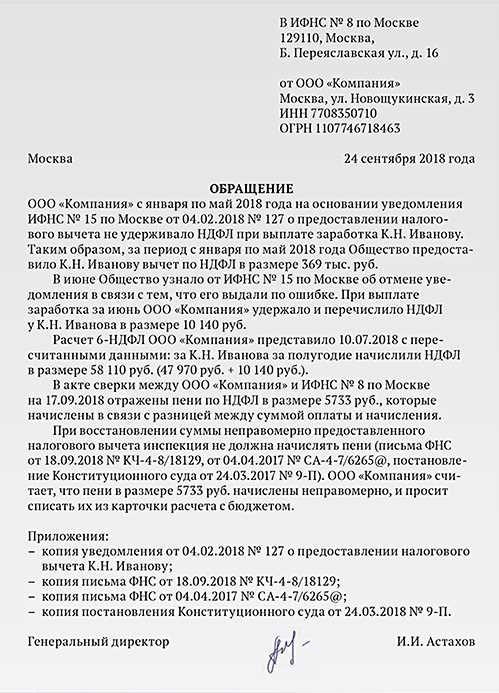

Как оформить обращение в ФНС

1. Выбор способа обращения

Перед тем, как отправить запрос в ФНС, необходимо определиться с выбором способа обращения. Существует несколько способов связи с ФНС: письменное обращение по почте, электронное обращение через официальный сайт ФНС или обращение в налоговые инспекции лично.

2. Подготовка запроса

Для успешного обращения в ФНС необходимо правильно сформулировать запрос, чтобы получить максимально точные и полные разъяснения. В запросе следует указать все необходимые данные и факты, приложить необходимые документы и информацию. Также важно соблюдать деловой стиль и грамотность при написании запроса.

3. Отправка запроса

После тщательной подготовки запроса необходимо его отправить в ФНС. Если обращение происходит по почте, следует убедиться, что запрос отправлен на правильный адрес, указанный на официальном сайте ФНС. При выборе электронного обращения, следует внимательно заполнить все поля формы на сайте ФНС и проверить правильность указанных данных.

4. Ожидание ответа

После отправки запроса в ФНС необходимо ожидать ответа. Время ожидания может варьироваться в зависимости от сложности вопроса, загруженности налогового органа и выбранного способа обращения. При получении ответа важно внимательно прочитать его, оценить полученную информацию и принять необходимые меры в соответствии с полученными разъяснениями.

| Преимущества обращения в ФНС | Недостатки обращения в ФНС |

|---|---|

|

|

Как и куда отправлять запрос

В данном разделе рассматривается процедура оформления и направления пояснительной записки в налоговую организацию относительно НДС. Эта записка представляет собой официальное обращение, которое отправляется в соответствующий орган государственной налоговой службы с целью получения разъяснений и уточнений по вопросам, связанным с налогообложением налога на добавленную стоимость.

Для того чтобы отправить запрос, вам необходимо быть внимательным и точным при заполнении самой пояснительной записки. В ней следует указать все необходимые данные, такие как наименование организации, паспортные данные руководителя, контактную информацию и прочее.

Кроме того, важно указать конкретный адрес, куда следует отправить запрос. Обычно это адрес территориального налогового органа, подведомственного Федеральной налоговой службе.

При написании запроса рекомендуется использовать деловой стиль и формулировки, чтобы ваше обращение было принято на серьезный счет. Формат следует составить таким образом, чтобы содержание письма было понятным и логичным для налогового органа, а также содержало все необходимые сведения для рассмотрения вашего вопроса.

Отправка запроса может осуществляться различными способами: почтовой службой, электронной почтой или через специальные электронные порталы и системы, предоставляемые государственными органами. При выборе способа отправки необходимо учитывать сроки рассмотрения запроса, а также требования органа налоговой службы в отношении подачи документов.

Необходимо учитывать, что отправка запроса в налоговую по НДС – это важный шаг в решении возникающих проблем и уточнении правил налогообложения. Ответы, полученные от налоговой организации, позволят вам разъяснить ситуацию и принять необходимые решения в соответствии с действующим законодательством.

Пояснительная записка в налоговую по НДС

Пояснительная записка представляет собой официальное письменное обращение граждан, организаций или предпринимателей в налоговые органы с целью разъяснения или уточнения обстоятельств, связанных с уплатой и учетом НДС.

Необходимость представления

Представление пояснительной записки в налоговую организацию возникает в случае возникновения сомнений, непонимания или неоднозначности в отношении правил и процедур, касающихся уплаты и учета НДС.

Различные вопросы могут возникать в процессе заполнения декларации по НДС, определения налоговой базы, расчета ставки налога, правильного применения освобождения от уплаты НДС и других аспектов, связанных с налогообложением.

Содержание и формат

Пояснительная записка должна содержать детальное изложение ситуации, которая вызвала необходимость представления письменного обращения в налоговую организацию. Важно описать все обстоятельства и события, которые имеют отношение к вопросу, а также предоставить необходимые доказательства и расчеты.

Формат пояснительной записки должен быть официальным и деловым. Она должна быть написана грамотно, соблюдая все требования к оформлению документов, и содержать информацию, необходимую для рассмотрения запроса налоговым органом.

Сроки рассмотрения

Налоговые органы обязаны рассмотреть пояснительную записку в установленные законодательством сроки. Обычно это не более 30 дней с момента ее получения. В случае принятия положительного решения налоговой организацией, необходимо будет внести соответствующие изменения в налоговую декларацию или осуществить другую корректировку согласно полученным разъяснениям.

| Преимущества | Следует помнить |

|---|---|

|

|

Как поступить, когда требование налоговой несправедливо

В данном разделе будет рассмотрено, как правильно действовать, когда возникает ситуация, в которой требование налоговой оказывается несправедливым или неправомерным. В таких случаях важно соблюдать определенные процедуры и следовать установленному порядку.

1. Проверьте основание требования

Первым шагом необходимо внимательно изучить основание, на котором возникло требование со стороны налоговой. Возможно, вам прислали требование, которое не соответствует законодательству или содержит ошибки. В этом случае важно подготовить доказательную базу и документацию, подтверждающую неправомерность требования.

2. Обратитесь в налоговую за разъяснениями

Если вы обнаружили ошибки или несправедливость в требовании налоговой, рекомендуется обратиться в налоговый орган с просьбой о разъяснениях. В письме следует детально описать ситуацию, привести аргументы и факты, подтверждающие ваши доводы.

Запрос на разъяснения можно отправить в письменной форме, с уведомлением о вручении, либо через специальные электронные сервисы, предоставляемые налоговыми органами.

3. Оспорьте требование в суде

Если обращение в налоговую не принесло результатов и требование осталось несправедливым, имеется возможность обратиться в суд. В этом случае необходимо обратиться к квалифицированному юристу для подготовки и подачи иска.

В суде следует представить все необходимые доказательства и аргументы, подтверждающие неправомерность требования. Также важно соблюдать сроки и процедуры, установленные законодательством для подачи и рассмотрения иска.

Важно помнить, что имеющиеся средства правовой защиты должны использоваться с учетом специфики каждой конкретной ситуации и рекомендаций специалистов в области налогового права.

В каких случаях следует обратиться в ФНС

В данном разделе представлено подробное описание ситуаций, в которых рекомендуется обратиться в ФНС с запросом или обращением.

1. При возникновении спорной ситуации

Если Вы столкнулись с недоразумением или несогласием со стороны налоговой инспекции, рекомендуется обратиться в ФНС для разъяснения и урегулирования вопроса.

2. При необходимости получения дополнительной информации

Если у Вас возникли дополнительные вопросы, которые не были рассмотрены или не получили полного объяснения при предыдущих обращениях, Вы можете обратиться в ФНС для получения более подробной информации.

3. При требовании налоговой инспекции

Если Вам было направлено требование от налоговой инспекции, то для дальнейшего урегулирования дела и предоставления необходимых документов или объяснений, Вам потребуется обратиться в ФНС.

4. При несправедливом обращении со стороны налоговой инспекции

В случае, если Вы считаете, что налоговая инспекция обратилась с Вами несправедливо или незаконно, рекомендуется обратиться в ФНС для защиты своих прав и интересов.

5. При необходимости получить консультацию по налоговым вопросам

Если у Вас возникли сложности или вопросы, связанные с налогообложением, налоговым учетом или иными налоговыми аспектами, Вы можете обратиться в ФНС для получения квалифицированной консультации.

В случае, если Вы оказались в одной из вышеуказанных ситуаций, рекомендуется обратиться в ФНС с соответствующим запросом или обращением, чтобы получить необходимую помощь, разъяснения или защиту своих интересов.