Все предприниматели, осуществляющие свою деятельность на территории государства, обязаны уплачивать налоги на полученный доход. Это одна из основных обязанностей каждого бизнеса, которая призвана обеспечить устойчивость экономики и развитие государства. Однако, чтобы быть справедливым и эффективным, налоговая система должна оперировать четкими и понятными сроками для расчета и уплаты налогов.

Важно понимать, что налоговая система является сложной и многогранной областью, требующей специальных знаний и навыков. Налоговые сроки — один из важных аспектов этой области, ведь они определяют не только сроки уплаты налога, но и сроки подачи декларации и расчета налоговой базы. Это важная процедура, требующая точности и внимательности, чтобы избежать штрафов и проблем с налоговой службой.

Сроки расчета и уплаты налога на полученный доход могут варьироваться в зависимости от различных факторов, таких как форма собственности, вид деятельности и размер дохода. Для малого и среднего бизнеса, сроки обычно устанавливаются налоговым кодексом государства или региона, и могут быть изменены в соответствии с текущей экономической ситуацией и политикой налогообложения.

Срок учета налоговых обязательств: годовой, квартальный и ежемесячный

В данном разделе мы рассмотрим основные сроки, которые необходимо учитывать при уплате налогов на полученные доходы. При выполнении налоговых обязательств, предприятия обязаны соблюдать определенные временные рамки для учета и погашения налогов.

Годовой срок учета налоговых обязательств является основным для большинства предприятий. Согласно законодательству, они должны представлять отчетность за каждый отчетный год и уплачивать налог на прибыль за данный период. Этот срок обычно составляет 12 месяцев и заканчивается в конце года. Важно отметить, что для некоторых организаций, основанных на календарном году, этот период начинается с 1 января и заканчивается 31 декабря.

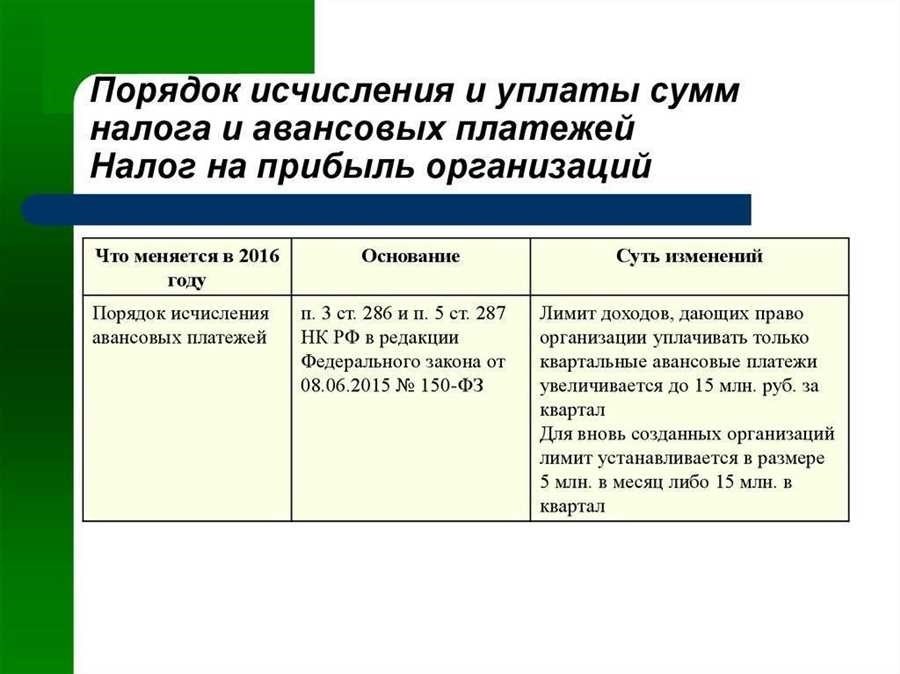

Квартальный срок учета налоговых обязательств актуален для предприятий, которые обязаны представлять отчетность и уплачивать налоги кварталами. Этот подход позволяет более оперативно контролировать финансовое состояние предприятия и вносить корректировки в налогооблагаемую базу. Квартальный отчетный период обычно составляет три месяца и зависит от принятого календаря налогообложения. Важно отметить, что при этом предприятия также обязаны представлять годовую отчетность и уплачивать налог на прибыль за весь отчетный год.

Ежемесячный срок учета налоговых обязательств применяется для предприятий, где необходимо оперативное представление отчетности и уплата налогов. Данный подход особенно актуален для компаний, которые оперируют с высокой степенью доходности и требуют более частых расчетов и контроля налоговых платежей. Отчетный период для налоговой отчетности обычно составляет один месяц и зависит от принятого календаря предприятия.

Таким образом, правильное учетное обязательство по уплате налогов на прибыль требует строгого соблюдения годового, квартального и ежемесячного сроков учета и погашения налоговых обязательств. Это является важным фактором в обеспечении финансовой устойчивости и успешного ведения бизнеса без возникающих проблем с контролирующими органами.

Уплата налога на прибыль (проводки)

Определение ставок налога является важной частью процесса уплаты налога. Для определения ставки налога необходимо учитывать различные факторы, такие как размер предприятия, отрасль, в которой оно действует, а также текущие экономические условия. Выбор правильной ставки налога позволит вам оптимизировать финансовые потоки и максимизировать прибыль вашего предприятия.

Методы признания доходов и расходов также имеют важное значение при уплате налога на прибыль. Выбор правильного метода признания позволит вам оптимизировать налоговую нагрузку и предоставить более точную и объективную картину финансового состояния вашего предприятия.

Для того чтобы правильно уплатить налог на прибыль, необходимо строго соблюдать все законодательные требования и сроки уплаты. Несоблюдение сроков уплаты налога может привести к наложению штрафов и последующим юридическим проблемам. Поэтому, важно внимательно отнестись к своим обязанностям и своевременно провести все необходимые проводки.

Ставки налогового обложения доходов и расходов

Общие понятия и принципы расчета ставок налога

Ставки налога на доходы и расходы определяются налоговыми законодательствами каждой страны. В России ставка налога на прибыль юридических лиц составляет 20%. Однако, существуют специальные условия и исключения, которые влияют на размер налоговых ставок. Для некоторых отраслей, регионов, малого и среднего бизнеса предусмотрены льготные ставки, которые снижают налоговое бремя.

Расчет ставок налога производится на основе признания доходов и расходов организации. Для определения облагаемых налогом прибылей используются различные методы признания доходов и расходов, такие как метод начисления или метод фактически произошедших операций. Каждый метод имеет свои особенности и требует соответствующего анализа и учета операций.

Кроме общей ставки налога на прибыль, существуют также специальные ставки налога, которые применяются к конкретным видам доходов или расходов. Например, налоговые ставки на дивиденды, проценты по займам и другие финансовые операции могут отличаться от общей ставки налога. Это связано с особенностями налогообложения определенных видов операций и целевыми целями государственной налоговой политики.

Влияние ставок налога на прибыль на финансовую стратегию организации

Размер ставки налога на прибыль непосредственно влияет на финансовую стратегию организации. Высокие ставки могут ограничивать рост и инвестиции компании, поскольку значительная часть прибыли уходит на уплату налогов. В то же время, льготные ставки могут стимулировать развитие бизнеса, привлекать инвесторов и способствовать увеличению прибыли.

Правильный выбор ставок налога требует анализа финансовых показателей, оценку налоговых обязательств и стратегическое планирование. Организации должны учитывать не только текущие ставки налога, но и прогнозируемые изменения в законодательстве, которые могут повлиять на ставки в будущем. Это позволит снизить налоговые риски и максимизировать финансовый результат деятельности.

Методы признания доходов и расходов

В данном разделе мы рассмотрим различные подходы и методы, которые применяются при признании доходов и расходов в рамках уплаты налога на прибыль. Эти методы позволяют организациям осуществлять учет и оценивать свою финансовую деятельность, определить налоговую базу и правильно распределить свои прибыли и затраты.

1. Метод начисления

При применении метода начисления доходы и расходы учитываются в момент их возникновения, а не в момент фактической выплаты или получения. Этот метод позволяет организациям отслеживать свою финансовую активность в реальном времени и учитывать все операции независимо от их оплаты или получения.

2. Метод кассового потока

При использовании метода кассового потока доходы и расходы учитываются только в момент фактической оплаты или получения. Этот метод основывается на реальных денежных потоках и позволяет организациям более просто отслеживать свои финансовые поступления и расходы.

Оба метода имеют свои преимущества и недостатки, и выбор конкретного метода зависит от особенностей деятельности организации. Важно отметить, что выбранный метод должен быть применен последовательно и стабильно, чтобы обеспечить корректность учета и соответствие требованиям налогового законодательства.

Штрафы за неуплату

В данном разделе рассмотрим вопрос о штрафах, которые могут быть наложены на налогоплательщика в случае неуплаты необходимой суммы налога в установленные сроки.

Неуплата налога своевременно является нарушением законодательства и может повлечь за собой серьезные последствия для предпринимателя. Государство применяет штрафные санкции, чтобы обеспечить дисциплину и соблюдение налоговых обязательств.

Штрафы за неуплату могут быть рассчитаны по различным формулам и зависят от ряда факторов, таких как сумма неуплаченного налога, длительность задержки, а также статус и размер предприятия, осуществляющего деятельность. Они могут быть выражены как в абсолютных величинах, так и в процентном соотношении к сумме налогового платежа.

Помимо штрафов за неуплату, могут применяться и другие меры воздействия на налогоплательщика. В зависимости от степени нарушения, государство может начать проверку деятельности предприятия, взыскать долг при помощи судебного пристава или даже приостановить деятельность организации до исполнения налоговых обязательств.

Чтобы избежать штрафов за неуплату, необходимо внимательно следить за сроками уплаты налогов и при необходимости обратиться к профессионалам для консультации. Также, рекомендуется вести бухгалтерский учет и внимательно отслеживать финансовые потоки, чтобы избежать возможных ошибок и задержек в уплате налога.

Как подать и заполнить декларацию по налогу

В данном разделе рассмотрим процесс подачи и заполнения декларации по налогу на прибыль, а также ознакомимся с основными этапами данной процедуры.

1. Ознакомьтесь с необходимой документацией

Перед заполнением декларации важно ознакомиться с требуемой документацией, которая позволяет составить все необходимые проводки и учесть особенности вашей компании. Это может включать учетные отчеты, бухгалтерские документы, предыдущие декларации и другие документы, подтверждающие ваши финансовые операции.

2. Внимательно заполните декларацию

При заполнении декларации рекомендуется быть внимательным и точным, чтобы избежать ошибок и недоразумений. Обратите внимание на каждое поле и убедитесь, что вводимые данные согласуются с предоставленной документацией. Это позволит вам предоставить точные и достоверные сведения о вашей финансовой деятельности.

Важно: При заполнении декларации следует использовать соответствующие методы признания доходов и расходов, согласно действующему законодательству. Также необходимо учесть ставки налога на прибыль.

3. Подайте декларацию вовремя

Самым важным шагом является своевременная подача декларации. Учтите сроки, установленные налоговым законодательством, и подготовьте документы заранее, чтобы избежать задержек и возможных штрафов. Обратите внимание, что сроки уплаты налога на прибыль могут отличаться в зависимости от года и дополнительных условий, поэтому следите за актуальной информацией.

Внимательное и своевременное заполнение декларации по налогу на прибыль является важным шагом для поддержания финансовой стабильности вашей компании и соответствия требованиям налоговых органов. Следуя указанным шагам, вы можете эффективно справиться с данной процедурой и избежать нежелательных проблем.

Как уплачивается налог на доходы предприятий в 2025 году

В данном разделе рассмотрим основные моменты и процедуры, связанные с уплатой налога на доходы предприятий в 2025 году. Будут рассмотрены сроки и порядок уплаты данного налога, а также предоставлены рекомендации по его оптимизации и соблюдению законодательства.

Согласно действующему законодательству, уплата налога на доходы предприятий осуществляется в строго установленные сроки, которые определяются в соответствии с календарными годами. Важно знать, что сроки уплаты налога могут различаться в зависимости от объема доходов и юридического статуса предприятия.

| Сроки уплаты налога на доходы предприятий в 2025 году | Объем доходов | Юридический статус |

|---|---|---|

| Ежемесячно | Менее 100 000 рублей | Индивидуальный предприниматель |

| Квартально | От 100 000 до 2 миллионов рублей | Малый бизнес |

| Ежеквартально | От 2 миллионов до 100 миллионов рублей | Средний бизнес |

| Полугодово | Свыше 100 миллионов рублей | Крупный бизнес |

Важно отметить, что невыполнение обязанности по своевременному уплате налога на доходы предприятий может повлечь за собой наложение штрафа. Размер штрафа зависит от продолжительности просрочки и составляет определенный процент от суммы неоплаченного налога.

Для уплаты налога на доходы предприятий в 2025 году необходимо заполнить соответствующую декларацию и представить ее в налоговый орган. Декларацию необходимо заполнять в соответствии с установленными требованиями и методами признания доходов и расходов.

Сроки уплаты налога

В данном разделе рассматриваются временные рамки, в пределах которых осуществляется внесение обязательных платежей в бюджет государства. Эти сроки описывают периоды, в течение которых должны быть произведены платежи, связанные с обязательным налогообложением.

Система налоговых сроков разделена на несколько категорий, учитывая различные факторы, такие как тип предприятия, организационно-правовая форма, сезонность деятельности и другие обстоятельства. В зависимости от этих факторов, уплата налога может быть осуществлена ежемесячно, квартально или единовременно, в зависимости от установленных правил и требований.

Важно отметить, что пропущение срока уплаты налога или невыполнение установленного порядка оформления платежа может повлечь за собой негативные последствия. Для этого предусмотрены специальные штрафы и санкции, которые могут включать в себя как финансовые санкции, так и юридические последствия.

Подача и заполнение декларации по налогу является обязательной процедурой для физических лиц и организаций. В этом разделе рассматриваются основные требования и правила оформления декларации, а также подробно описывается процесс заполнения необходимых разделов.

Изменения в правилах уплаты налога на прибыль планируется ввести с 2025 года. С учетом новых требований, сроки уплаты могут быть изменены, что потребует от организаций своевременного ознакомления с изменениями и соответствующего внесения изменений в свою бухгалтерию.

Какую прибыль облагают налогом

В данном разделе рассматривается вопрос о типах прибыли, подлежащей налогообложению. Каждая организация или предприниматель, осуществляющие свою деятельность, должны знать, какую прибыль они обязаны задекларировать и уплатить налог с нее.

Виды прибыли

Первый тип прибыли, который облагается налогом, — это прибыль от продажи товаров и услуг. Для розничных предприятий и производственных компаний это является основным источником дохода. Прибыль от продажи товаров и услуг определяется как разница между полученной выручкой и затратами на их производство и реализацию.

Кроме того, второй тип прибыли, подлежащий налогообложению, — это инвестиционная прибыль. Инвестиционная прибыль возникает при получении дивидендов от инвестиций в акции или другие ценные бумаги, а также от продажи акций или другой собственности.

Особенности налогообложения

Для каждого типа прибыли устанавливаются свои правила налогообложения. Например, прибыль от продажи товаров и услуг обычно облагается налогом по ставке, которая определяется в соответствии с законодательством.

Инвестиционная прибыль, в свою очередь, может облагаться налогом по специальным ставкам, которые могут быть различными в зависимости от срока владения акциями или другой собственностью.

Важно помнить, что налогообложение прибыли имеет свои особенности для разных видов предприятий и индивидуальных предпринимателей. Например, для некоммерческих организаций или некоммерческих предпринимателей существуют особые правила налогообложения, учитывающие их специфику деятельности.